リスクが高い?変額個人年金保険

通常の個人年金保険とは何が違う?

個人年金保険の種類に「変額個人年金保険」と言うものがあります。

これは、将来受け取ることができる年金額が変動するタイプの個人年金保険です。

通常の個人年金保険は、将来受け取ることができる年金額は定額です。

しかし、変額個人年金保険では、その定額部分が変動します。

以下では、通常の個人年金保険と変額個人年金保険を区別するため、通常の個人年金保険を「定額個人年金保険」と呼称します。

変額個人年金保険はリスクが高い?

変額個人年金保険はリスクが高いと言われています。

確かに、将来受け取ることができる年金額が変動するため、リスクはあります。

しかし、その反面メリットが得られることもあります。

以下では、そんな変額個人年金保険の特徴や仕組みを分かりやすく説明します。

変額個人年金保険の仕組み!何故、将来受け取る年金額が変動するのか

変額個人年金保険では預けた保険料の運用成績が関係してくる

通常、個人年金保険と言えば、一定期間保険料を払い込むことで、将来、払い込んだ保険料+上乗せ金を年金形式で受け取ります。

これは、定額個人年金であっても、変額個人年金であっても同じです。

その際、受け取り時に上乗せされるお金は、個人年金保険加入者が払い込んだ保険料を、保険会社が信託会社に預けて株式市場等で運用することで生み出しています。

ただ、運用で上乗せ金を生み出しているとはいえ、必ずしも運用が成功するとは限りません。

利益が出ることもありますし、損失が出ることもあります。

その際の年金額への反映のされ方が、定額個人年金保険と変額個人年金保険では異なります。

定額個人年金保険の場合

まず、一般的な定額個人年金保険の場合は、一度加入してしまえば保険料の運用成績の影響は受けません。

運用で大きな利益が出た場合でも、当初定められた上乗せ金以上を受け取ることはできません。

反面、運用で大きな損失が出たとしても、それで将来受け取る上乗せ金が減らされることもありません。

加入時に、将来の年金額が年額120万円と設定すれば、何があろうとその金額を受け取ることができます。

仮に運用で損が出た場合でも、保険会社が責任をもって上乗せ金を用意します。

変額個人年金保険の場合

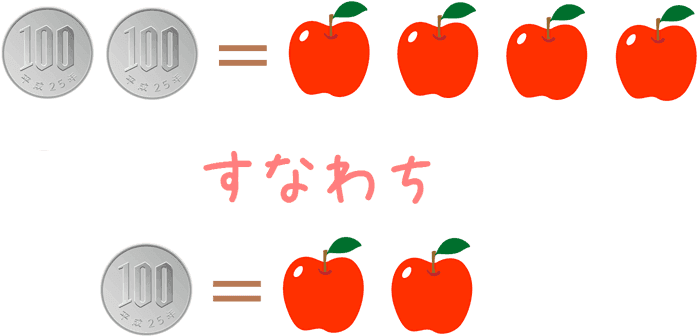

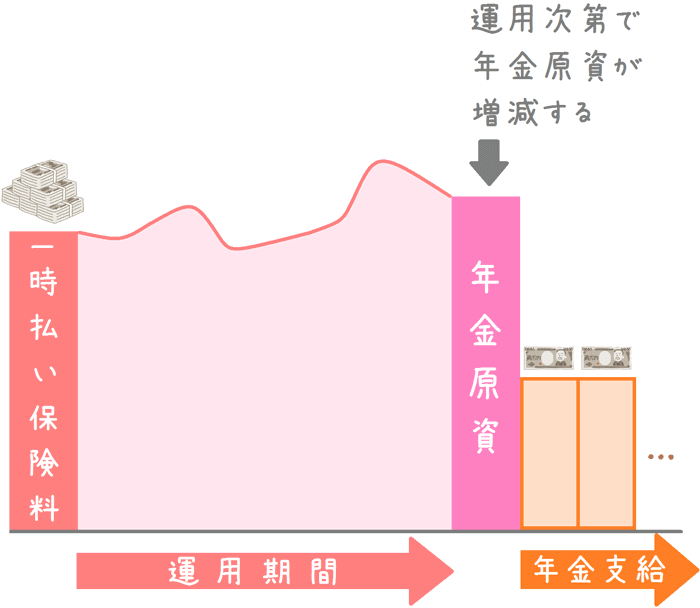

変額個人年金保険では、上乗せ金に保険会社の運用成績の影響が反映されます。

運用で利益が出れば、その分上乗せ金が増額されます。

反対に、保険会社が運用で損失を出せば、その分、上乗せ金が減らされてしまいます。

加入時に、将来の年金額を年額120万円と設定しても、

- 運用損が出たから100万円

- 運用益が出たから140万円

というように、運用成績の影響で受け取り年金額が変動します。

この点が、変額個人年金保険と定額個人年金保険の大きな違いです。

また、変額個人年金にリスクがあると言われる理由です。

以上の変額個人年金保険の仕組みを図で見てみると次のようになります。

変額個人年金保険の仕組み

保険料の払い込みは一時払い(一括払い)が多い

変額個人年金保険のほとんどは、保険料を加入時に一括払いします。

中には、定額個人年金保険の様に毎月支払うものもありますが、少数派です。

この点は、定額個人年金保険との大きな違いです。

支払う金額は百万円〜数千万円規模になります。

そのため、退職金の運用先として利用される場合が多いです。

ただ、損失リスクもあるため、あくまで退職金の一部にとどめる等、余裕資金での加入が望ましいです。

運用先は自分で選ぶことができる場合が多い

変額個人年金保険は、株式市場等で保険料を運用すると書きました。

その際、実際に運用を行うのは保険会社ではなく、信託会社と呼ばれる運用専門の会社が行います。

なお、変額個人年金保険では、こうした信託会社の事を「特別勘定」と呼びます。

そういった運用専門の会社としては、

- 投資信託会社

- 信託銀行

等があります。

こうした信託会社は、変額個人年金保険加入時に複数から選ぶことができる場合が多いです。

保険会社を介して、自分のお金の運用先を決めるイメージです。

なお、運用先は加入中に変更することも可能です。

運用先を変更することをスイッチングと言い、多くの場合、1回〜数回までなら手数料は無料で変更できます。

死亡保険金は最低保証されるものが多い

変額個人年金保険は、自分のお金をプロに預けて運用してもらいます。

これは、いわゆる投資信託の仕組みと似ています。

ただ、投資信託とは大きく異なる点があります。

それは「保険」であるということです。

通常、個人年金保険は老後の生活費を生み出すためのものです。

変額個人年金保険もそれはもちろん同じなのですが、ちゃんと保険としての保障機能が付いているものもあります。

付いているのは死亡保障

その保障と言うのは「死亡保障」です。

保険料払込み期間中または運用期間中に加入者が死亡した場合、それまでに払い込んだ保険料と同額が死亡保険金として支払われます。

この死亡保険金については、運用成績とは関係なく元本保証される場合が多いです。

(中には、元本保証されないものもあるので注意が必要です。)

毎年の運用結果から諸経費が差し引かれる

変額個人年金保険の諸経費

変額個人年金保険では、通常の定額個人年金保険にはないものが存在します。

それは、変額個人年金保険を運用するための「諸経費」です。

諸経費としては、次のようなものが存在します。

- 契約時費用

- 信託関係費用

- 保険関係費用

契約時費用

契約時費用とは、変額個人年金保険の契約事務手続きで必要になる経費です。

これは、契約時の1回のみ必要となり、保険会社に支払います。

ただし、加入後に保険料の増額をする場合には、その際にも必要となります。

金額は、保険料総額の4.0〜5.0%となっていることが多いです。

支払った保険料の元本から差し引かれます。

信託関係費用

信託関係費用とは、信託会社の運用に要する経費です。

これは、毎年必要となる費用で、信託会社に支払うことになります。

ただ、支払うとは言っても、直接現金を振り込むわけではありません。

運用益が出ていれば、運用益から徴収されます。

また、運用損が出ていれば、元本部分から徴収されます。

金額は信託会社によって異なりますが、払い込んだ保険料総額に一定の年率をかけて算出します。

多くの場合、信託関係費用は04〜2.0%程度となっています。

もし、1,000万円を保険料として払い込んでいた場合には、毎年、信託関係費用として4,000円〜20,000円が差し引かれます。

1,000万円 × 0.4〜2.0% = 4,000円〜20,000円(信託関係費用)

保険関係費用

保険関係費用とは、前述の保険部分の管理運営に必要となる費用です。

これは、毎年必要となる費用で、保険会社に支払うものです。

こちらも、信託関係費用と同様に、運用益が出ていれば運用益から、運用損が出ていれば元本部分から差し引かれます。

金額も信託関係費用と同じで、払い込んだ保険料総額に一定の年率をかけて求めます。

この、保険関係費用はおおむね1.0〜2.0%となっていることが多いです。

1,000万円の保険料を運用した場合には、年間で保険関係費用として10,000円〜20,000円が差し引かれます。

1,000万円 × 1.0〜2.0% = 10,000円〜20,000円(保険関係費用)

毎年の運用のために諸経費は最大で4%程度必要

信託関係費用と保険関係費用ですが、2つを合わせると諸費用として毎年保険料総額の1.4〜4.0%がかかっています。

今までと同様に、1,000万円の保険料を運用していた場合には、年間で14,000円〜40,000円が諸経費として差し引かれます。

そして、運用益からその分を差し引いた残りが、利益として上乗せ金になります。

そうした仕組みのため、諸経費分を上回る運用益が出ないと、上乗せ金分の利益にはなりません。

利益が出ていたけど、諸経費を引いたら実際にはマイナスだったということもあり得ます。

早めの途中解約には「解約控除」が必要

以上3つが、加入時及び加入中に必要な費用です。

ただし、それ以外にも解約時に必要な費用があります。

それが「解約控除」です。

変額個人年金保険は、中長期の運用によって利益を出す保険商品です。

そのため、短期間で解約は想定されておらず、短期解約をした場合には違約金を支払うことになっています。

その違約金が「解約控除」です。

利率は6.0%程度

解約控除は、払い込んだ保険料総額に一定の利率をかけて求めます。

その際の解約控除の利率はおおむね6.0%程度となっています。

ただし、この6.0%というのは、加入後すぐに解約した場合の利率です。

多くの変額個人年金保険では、加入後10年を目安に解約控除が0%になるように低下していきます。

そのため、長期加入後に解約をすれば、解約控除が必要ない場合が多いです。

変額個人年金保険の加入は余裕資金で検討したい

リスクや諸経費の管理が必要な分難しい個人年金保険

ここまでご説明したのが、変額個人年金保険の

- 仕組み

- リスク

- 必要な経費

と言ったことでした。

ご説明したとおり、変額個人年金保険は、運用成績次第で損失が出ることもあり、その際には元本割れのリスクもあります。

また、加入中の諸経費や解約時の手数料も必要となるため、長期間じっくり預けておかないと利益になりにくいです。

以上の理由から、変額個人年金保険を検討する場合には、余裕資金での加入を検討したいです。

老後の生活費を目的として加入する場合には、金額が固定されているタイプの個人年金保険の方が良いです。

老後の生活のためのなけなしのお金で変額個人年金保険に加入するのはおすすめできません。

あくまで、余裕資金の投資先としての加入であれば検討しても良いでしょう。

保険のプロが、たくさんの保険の中から無料であなたにピッタリの医療保険を教えてくれます。

私が実際に相談した7社のうち、次の3社が特におすすめです。

相談時には、保険のメリットだけでなくデメリットもしっかり説明してくれた。

「他のFPさんの話も聞いてみて、もし私で良ければいつでもご連絡下さい!」

と言ってくれて、保険の勧誘はせず、常に相談者を気遣った提案をしてくれた。

そうした点等、相談を通してとても信頼でき、Lifull保険相談に契約をお願いした。

その結果、現在は自分に合った医療保険に加入できてとても満足している。

その後も複数の保険見直しをお願いしたが、その都度最適な保険を提案してもらえてとても助かっている。

また、加入後にも住所変更や等にすぐ対応してくれて、お願いして正解だった。

取扱い保険数 店舗により異なる

取扱い保険数 店舗により異なる

担当してくれるFPさんが、他の保険相談サービスや保険会社で働いた経験がある方が多く、提案や相談に関してベテランな方が多い印象を受けた。 保険の知識が豊富で、しつこい勧誘を行わなないFPとのみ提携しており、実際に私が相談した際には、自分でしっかり考えられる時間を取って次の相談日を設定してくれた。

自宅やファミレス等、幅広い場所での相談に対応してくれる。

他の保険相談のセカンドオピニオンとして相談するのにもおすすめ!

取扱い保険数 担当FPにより異なる

取扱い保険数 担当FPにより異なる

取扱い保険数が多く、相談者の目的に応じた豊富な提案が受けられる。

また、ライフプランに沿った提案をしてくれたのも印象的だった。

しつこい勧誘も一切なく、受けられる相談の質が高いと感じる。

他2社と甲乙つけ難く、他社とあわせて利用し比較して契約しても良い。

(私は実際に複数社をセカンドオピニオンとして利用しました。)

取扱い保険数 30社

取扱い保険数 30社無料保険相談会社 医療保険提案力No1

より深く個人年金保険を知るのにおすすめのコンテンツ