個人年金保険にはどんなデメリットがあるのか?

メリットの多い個人年金保険にもデメリットがある

個人年金保険は、公的年金だけでは不足する老後の生活費として役に立つものです。

現役世代から毎月保険料を積み立て、老後にそれを取り崩して受け取ります。

個人年金保険は、現役世代のうちに支払っている間もメリットがあります。

年末調整や確定申告により、所得税と住民税の節税効果があります。

そのため、ぜひ加入しておきたいものです。

個人年金保険のデメリットとは?

ただし、非常に優れている個人年金保険にもデメリットがあります。

そのデメリットとは、インフレリスクのことです。

インフレリスクはお金を積み立てるタイプの金融商品には必ずついてくるリスクです。

ただ、個人年金保険は他の金融商品よりも影響を受けやすくなります。

インフレリスクとは何なのか、また何故、個人年金保険が影響を受けるのか説明します。

また、そのデメリットをふまえた上で、個人年金保険に加入すべきなのかも紹介します。

インフレリスクとは?リンゴを例に分かりやすく説明します。

インフレリスクって言葉は聞いたことあるけど…

「インフレリスク」という言葉は、聞いたことがあるけどイマイチ分かり辛いものです。

同様に

- インフレ

- デフレ

という単語も分かりづらいですよね。

そこで、まず「インフレ」と「デフレ」について説明します。

そして、何故インフレが個人年金保険にとってリスクとなりえるのか説明します。

インフレとは?リンゴを例に紹介します

インフレとは、物の値段が高くなり、それにより相対的にお金の価値が落ちることです。

と、この説明だけだと分かりづらいと思うので、具体例で説明します。

リンゴを例にインフレを考えてみよう

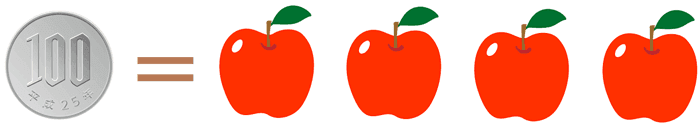

八百屋さんで、リンゴ4個が100円で売られていたとします。

この場合、100円にはリンゴ4個分の価値があることになります。

値上げされる

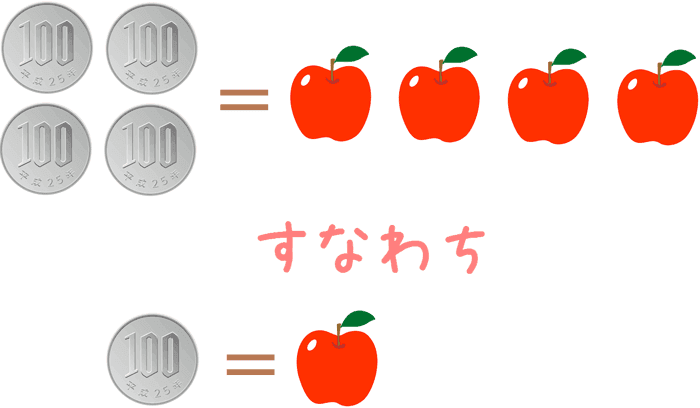

それがある日を境に値上げされてしまい、リンゴ4個で400円になってしまいました。

(ちょっと極端な値上げですが…。)

この場合、値上げ後に100円で買うことができるのはリンゴ1個です。

値上げ前100円にはリンゴ4個分の価値がありましたが、値上げ後にはそれが1個になってしまいました。

これが、物の価値(リンゴの価値)が高くなり、相対的にお金の価値(100円の価値)が落ちる=インフレです。

この現象がリンゴだけにとどまらず、世の中の様々な物で起こり、お金の価値が落ちるのがインフレです。

デフレとは?

デフレとは、物の値段が低くなり、それにより相対的にお金の価値が高くなることです。

インフレとは真逆の現象となります。

こちらも、リンゴを例に具体的に説明します。

リンゴを例にデフレを考えてみよう

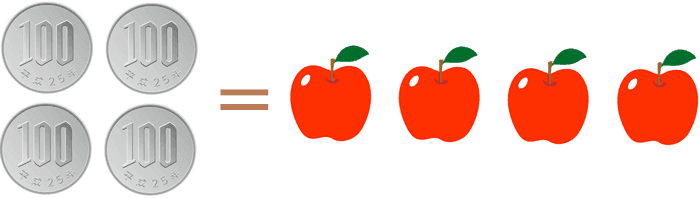

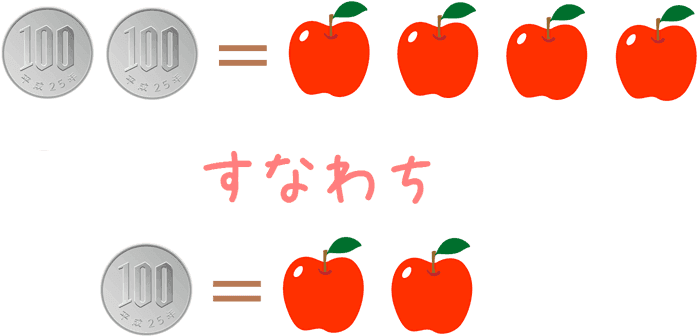

先程、インフレ時にリンゴ4個が400円で売られるようになりました。

繰り返しとなりますが、この場合100円にはリンゴ1個分の価値があることになります。

値下げされる

ただ、この値上げにより全くリンゴが売れなくなり、八百屋さんは値下げを行います。

リンゴ4個で200円にしました。

この場合、値下げ後に100円で買うことができるのはリンゴ2個です。

値下げ前に100円にはリンゴ1個分の価値がありましたが、値下げ後にはそれが2個になりました。

これが、物の価値(リンゴの価値)が低くなり、相対的にお金の価値(100円の価値)が高くなる=デフレです。

デフレはお得に見えるが…

一見、デフレは物が安くなって良いことのように思えますが、そうでもありません。

社会全体がこの状態になると、消費者はこのように考えるようになります。

今買わないでもう少し待っていたら、

もっと値段が下がるんじゃないかな?

その結果買い控えが起こります。

買い控えが起こると、巡り巡って次のような悪循環が生まれてしまいます。

物が売れない → 企業の収益が落ち給料が下がる → 物が売れない → 企業の収益が落ち給料が下がる → …

これは、デフレスパイラルと呼ばれ、景気の後退局面でよく見られる現象です。

このように、必ずしもデフレは良い状態であるとは言えません。

インフレだと何故個人年金保険は問題になるのか?

個人年金保険で問題になるのはインフレ

ここまで「インフレ」と「デフレ」について説明してきましたが、個人年金保険で問題になるのはインフレの場合です。

理由は、個人年金保険の仕組みにあります。

個人年金保険は、加入時に設定した目標額までお金を貯め、それを将来取り崩して受取ります。

将来受け取るお金(個人年金)の総額は常に一定です。

積み立てたお金は、インフレになろうがデフレになろうがその金額自体は変わりません。

1,000万円を積み立てていれば、インフレでもデフレでも1,000万円には違いありません。

インフレになると年金額の価値が下がる

しかし、インフレになってしまっていると、加入当初よりもお金の価値が下がってしまうことになります。

同じ1,000万円でも買える物は少ないことになるのです。

もし将来、お金の価値が下がってしまうと、積み立てていた個人年金保険の価値も下がってしまうのです。

これが、個人年金保険の弱点ともいえるデメリットです。

個人年金だけの問題じゃない

ただ、このインフレリスクは貯蓄型の金融商品には必ずついてまわる問題です。

そのため、個人年金だけに限らず、銀行の定期預金等でも同じではあります。

定期預金は流動性がある

ただ、銀行の定期預金は、個人年金保険よりも流動性があります。

定期預金の場合、個人年金保険とは違い、ある程度自分の好きな時に解約してお金を使うことができます。

インフレリスクを避けることができる外貨建ての保険や、外貨預金にお金を振り返ることができます。

(ただし、外貨の場合は、為替相場の変動による為替リスクがついてきます。)

こうした点から、定期預金の方が、個人年金保険よりは若干インフレリスクには強いとも言えます。

ただ、まったく影響を受けないわけではありません。

過去20年で日本はどのくらいインフレになっているのか?

過去20年のインフレ率の推移を見てみよう

将来、インフレになっているのかデフレになっているのかというのは、その時になってみないと分かりません。

ただ、過去のデータを参考にすると、ある程度の予測が立てられます。

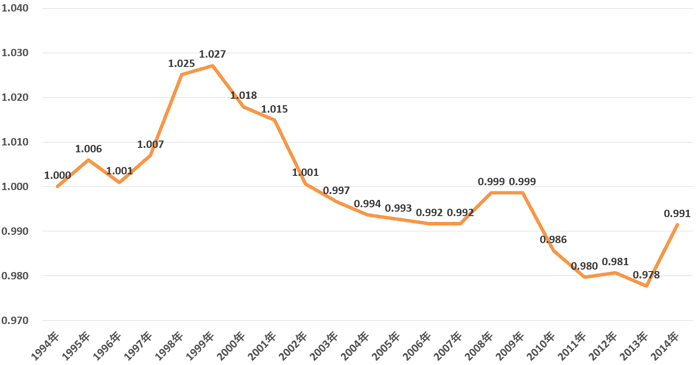

そこで、過去20年の消費者物価指数(インフレ率)の推移を見てみたいと思います。

以下は、1994年の物価を1とした場合の20年間の物価の推移です。

過去20年間の消費者物価指数の推移

【出典】総務省統計局『消費者物価指数(CPI)結果』

グラフの見方を説明します。

2014年を例にとってグラフの見方を説明します。

上記のグラフで、2014年の指数は0.991となっています。

これは、1994年の物価に対して、2014年の物価は0.991倍になっていると言う意味です。

そのため、1994年に100円で買えたものの価値が2014年には99.1円になっているというように考えます。

1994年に100円で買えたものが、2014年には99.1円で買えるので、物の価値が下落しています。

それはすなわち、若干ではありますがお金の価値が高くなっており、インフレになっているといえます。

(本当にわずかな値ではありますが。)

インフレにもデフレにもなっていない?

グラフを見ていただくと分かるのですが、途中途中で若干の増減はありますが、消費者物価はほぼ変わっていません。

つまり、この20年間ではお金の価値がほとんど変わっていないのです。

この点を見ていくと、今後もそこまで大きな物価の変動は想定されないのではないかと考えられます。

そのため、個人年金保険においても、インフレリスクを心配し過ぎる必要はないでしょう。

将来のお金のことは一度専門家にしっかりと相談しておくと安心です

老後の不安を少しでも減らすために

以上が、個人年金保険を含む、積立式の商品に存在するインフレリスクについてでした。

ここ20年のインフレの推移を見る限り、年金額が大きく目減りしてしまうほどのインフレはさほど想定されないといえます。

そのため、インフレリスクを踏まえたうえでも、個人年金保険にはぜひ入っておきたいです。

おすすめの個人年金保険については、当サイトでも一通り紹介しております。

まず、そちらを見ていただくことで、いまどのような個人年金保険が良いのかが分かっていただけるはずです。

ぜひ、じっくりと検討して安心できる個人年金保険に加入してくださいね。

保険のプロが、たくさんの保険の中から無料であなたにピッタリの医療保険を教えてくれます。

私が実際に相談した7社のうち、次の3社が特におすすめです。

相談時には、保険のメリットだけでなくデメリットもしっかり説明してくれた。

「他のFPさんの話も聞いてみて、もし私で良ければいつでもご連絡下さい!」

と言ってくれて、保険の勧誘はせず、常に相談者を気遣った提案をしてくれた。

そうした点等、相談を通してとても信頼でき、Lifull保険相談に契約をお願いした。

その結果、現在は自分に合った医療保険に加入できてとても満足している。

その後も複数の保険見直しをお願いしたが、その都度最適な保険を提案してもらえてとても助かっている。

また、加入後にも住所変更や等にすぐ対応してくれて、お願いして正解だった。

取扱い保険数 店舗により異なる

取扱い保険数 店舗により異なる

担当してくれるFPさんが、他の保険相談サービスや保険会社で働いた経験がある方が多く、提案や相談に関してベテランな方が多い印象を受けた。 保険の知識が豊富で、しつこい勧誘を行わなないFPとのみ提携しており、実際に私が相談した際には、自分でしっかり考えられる時間を取って次の相談日を設定してくれた。

自宅やファミレス等、幅広い場所での相談に対応してくれる。

他の保険相談のセカンドオピニオンとして相談するのにもおすすめ!

取扱い保険数 担当FPにより異なる

取扱い保険数 担当FPにより異なる

取扱い保険数が多く、相談者の目的に応じた豊富な提案が受けられる。

また、ライフプランに沿った提案をしてくれたのも印象的だった。

しつこい勧誘も一切なく、受けられる相談の質が高いと感じる。

他2社と甲乙つけ難く、他社とあわせて利用し比較して契約しても良い。

(私は実際に複数社をセカンドオピニオンとして利用しました。)

取扱い保険数 30社

取扱い保険数 30社無料保険相談会社 医療保険提案力No1

より深く個人年金保険を知るのにおすすめのコンテンツ